« La Fed ne peut pas imprimer d’or », la Bank of America (BofA) qualifie l’or de « réserve de valeur ultime » et revoit ses prévisions à la hausse

En avril 2011, donc juste avant que l’or atteigne son niveau record de 1 900 dollars l’once, ce qui faisait son attrait principal était ni plus ni moins le fait que la Fed ne peut pas en imprimer. Contrairement aux autres actifs existants.

Aujourd’hui soit 9 ans plus tard, la Bank of America se retrouve au même constat qu’en 2011. Dans un rapport, elle argue le fait que sur la dernière décennie, le solde des Banques centrales est resté stable en oscillant entre 21% et 28% du PIB, comme le fait le prix de l’or.

Or, les choses évoluent rapidement et à l’heure où les Banques centrales doublent leur balance commerciale et déficits fiscaux, les prévisions sur l’or pour les 18 mois à venir bondissent de 2 000 dollars l’once à 3 000 dollars ! Et ce, malgré le fait que les banques mettent les investisseurs en garde contre une potentielle remontée du dollar et une demande en joaillerie relativement faible en Inde et en Chine.

De fait, même les plus farouches détracteurs de l’or, qualifiant volontiers l’or de relique barbare ne bénéficiant que des politiques insensées des Banques centrales, doivent se rendre à l’évidence. Particulièrement au moment où l’une des plus importantes banques américaines fait référence à l’or comme la « réserve de valeur ultime »

Ainsi, qui croire ? Entre un menteur pathologique (employé de la Banque centrale) ou quelqu’un qui voit enfin les choses telles qu’elles sont réellement.

Ce pourquoi le rapport de la BofA (Bank of America) est intitulé « La Fed ne peut pas imprimer d’or ».

En voice les principales conclusions :

Le prix de l’or performe depuis quelques temps

En tant que « réserve de valeur ultime », le prix de l’or a bien performé pendant les 15 derniers mois avec une croissance de 10% depuis qu’en janvier 2019, la Réserve Fédérale a opéré un changement à 180° dans sa politique monétaire. L’or a également enregistré de belles performances face à d’autres actifs.

Certes, l’or a également enregistré quelques baisses dont une brève au cours du mois de mars. Les variations des cours de l’or ont surtout reflété les hauts et les bas du marché de l’immobilier. Le niveau actuel de l’or est susceptible de se maintenir à court terme si la volatilité ne diminue pas.

Un assouplissement monétaire et fiscal dans le monde entier…

Du fait du confinement dû à l’épidémie de Covid-19, le dollar US pourrait dégringoler de 30% par rapport à son niveau de l’année dernière. Cela constituerait le décrochage le plus important dans l’histoire moderne. D’autres pays sont concernés. Citons l’exemple du Japon qui va expérimenter une chute brutale de la valeur de sa devise, soit 21,8% pour le 2Q20. La Chine a déjà annoncé une contraction de l’ordre de 6,8% de sa devise sur le 1Q20. Tandis que les Banques centrales se hâtent d’augmenter leur balance commerciale et de protéger la valeur de leurs actifs ainsi que les prix à la consommation. Le solde des balances commerciales des Banques centrales est resté relativement stable pendant la dernière décennie, soit environ 25% du PIB, tout comme le prix de l’or. Avec les conséquences économiques, l’augmentation des dépenses fiscales et le doublement des balances commerciales des banques, la monnaie fiduciaire pourrait en subir la pression. Ce qui inciterait les investisseurs à se tourner vers l’or. De fait, les prévisions sur l’or passeraient de 1 695 dollars l’once en 2020 à 2 063 dollars en 2021 !

…qui ferait passer les prévisions sur l’or pour les 18 mois à venir de 2 000 dollars l’once à 3 000 dollars

Certes, certains facteurs tels que les performances du dollar, la volatilité réduite sur les marchés financiers et la demande en joaillerie également réduite en Inde et en Chine pourraient peser sur le prix de l’or. Toutefois, malgré les indicateurs traditionnels de la demande et de l’offre en or, la répression financière est de retour avec une ampleur démesurée. Les taux américains et les croissances économiques des dix premières puissances mondiales vont être à zéro voire en dessous pendant un long moment tandis que les Banques centrales tentent de maintenir l’inflation à des niveaux acceptables.

Au delà des taux d’intérêt réels, des variables telles que le PIB nominal, la balance commerciale des Banques centrales ou encore les stocks d’or officiels resteront des facteurs déterminants du prix de l’or. À l’heure où les Banques centrales et les gouvernements doublent leur balance commerciale et déficits fiscaux, les prévisions sur le prix de l’or pour les 18 mois à venir passent de 2 000 dollars l’once à 3 000 dollars.

Pourquoi la BofA pense que l’or va avoir 3 temps forts en l’espace de 18 mois.

Les prix de l’or ont bien performé ces derniers temps…

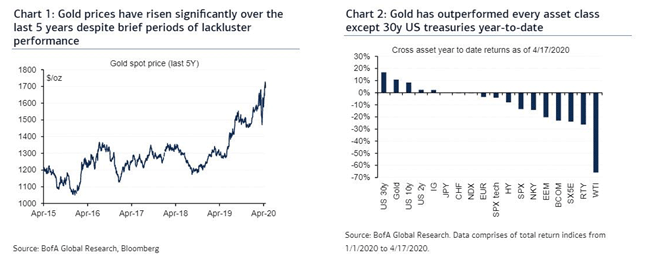

En temps que réserve de valeur ultime, l’or a vu son prix bien performer au cours des 15 derniers mois avec un rallye de 12% depuis qu’en janvier 2019, la Réserve Fédérale a opéré un changement à 180° dans sa politique monétaire (graphique 1). Plus récemment, les prix de l’or ont poursuivi sur leur lancée, supplantant les autres catégories d’actifs sur la même période (graphique 2). Seuls les obligations à longue durée et les actions tech de haute qualité ont enregistré des performances équivalentes, avec des obligations du trésor à 30 ans affichant un rendement de 16,9% et le secteur S&P Tech offrant un rendement nul sur le cumul annuel jusqu’à ce jour.

…à l’exception d’une brève période caractérisée par une liquidation

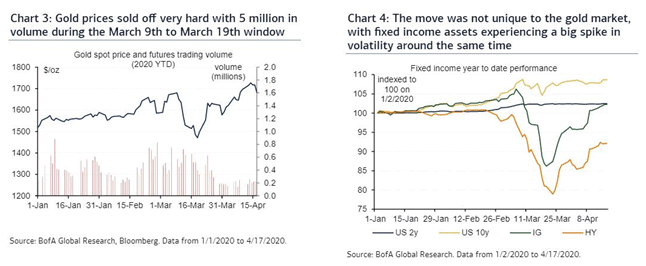

Il est vrai que les choses n’ont pas toujours été simples pour le métal jaune. De fait, sur la période s’étalant du 9 au 19 mars (graphique 3) les prix de l’or se sont bradés avec pas loin de 5 millions de contrats à terme sur fond d’importante crise de liquidités. Cette tendance n’est pas isolée au marché de l’or, en effet des titres à revenu fixe ont également fait l’objet d’un important pic de volatilité sur la même période (graphique 4). Le pic qui a précédé la période de mars 2019 a été caractérisé par un léger déclin pour l’or (12%) contre une baisse de 8% pour les ETF sur les obligations d'Etat américaines indexées sur l'inflation (TIPS) ou encore une baisse de 22% pour les ETF tels que le LQ

La liquidation du prix de l’or reflète les variations de l’immobilier

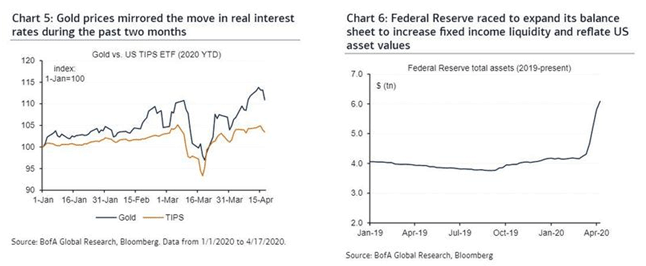

Ce n’est un secret pour personne que la baisse des prix de l’or est un reflet de celle de l’immobilier sur les deux derniers mois (graphique 5). Les investisseurs craignant un confinement aux Etats-Unis et dans le reste du monde, les valeurs d’actifs et les prix à la consommation ont chuté plus vite que les taux d’intérêt nominaux, déclenchant ainsi des craintes de dépression économique. Fort des leçons de la précédente crise économique, la Réserve Fédérale a rapidement augmenté sa balance commerciale pour augmenter les liquidités de revenu net et regonfler la valeur des actifs US, supportant ainsi un rétablissement des prix de l’or (graphique 6)

L’évolution des prix de l’or est déterminée par l’immobilier, le dollar US, les matières premières et les risques

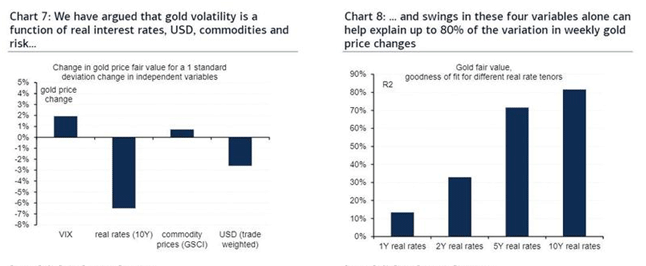

Comme expliqué ci-dessus, la vente et le recouvrement a posteriori des prix de l’or pendant le mois de mars ont quelque chose de mécanique. En tant que réserve de valeur ultime, l’or est le reflet des variations des marchés entre tous les actifs et passifs physiques et financiers. Par le passé, il a été prouvé que la volatilité de l’or est une résultante des taux immobiliers, du dollar américain, des matières premières et des risques (graphique 7). À elles seules, ces quatre variables peuvent expliquer 80% des variations hebdomadaires des prix de l’or (graphique 8). Elles offrent ainsi un référentiel qui permet de mieux comprendre les futures tendances des prix de l’or.

…. et la volatilité de l’or semble suivre les mouvements d’autres marchés

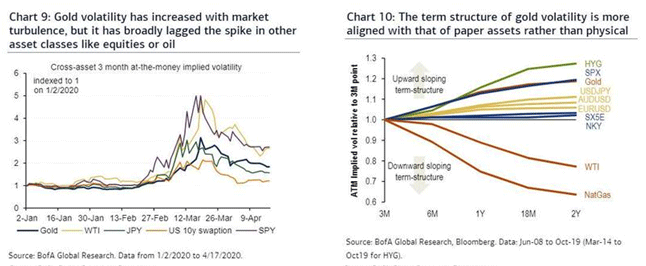

Un autre facteur à garder à l’esprit s’agissant de métaux précieux est la volatilité. Plus précisément, la volatilité de l’or augmente quand les marchés sont atteints par certaines turbulences. Toutefois, il a répercuté le pic de classes d’actifs telles que les actions ou le pétrole en décalé (graphique 9). Selon certaines analyses, la volatilité de l’or semble également suivre l’évolution des devises du G-10, du moins au cours des deux mois précédents. Elle réplique particulièrement les variations des monnaies refuge telles que celles du JPY et du CHF. À l’inverse du marché des commodités, la structure temporelle de la volatilité de l’or est davantage alignée avec celle des actifs papetiers (graphique 10). À l’inverse également du pétrole ou du gaz naturel, l’or n’est pas contraint pas les dynamiques propres au stockage et son prix n’est pas nécessairement la moyenne du coût de production marginal sur le long terme.

Le Covid-19 a également déclenché des bouleversements physique du marché

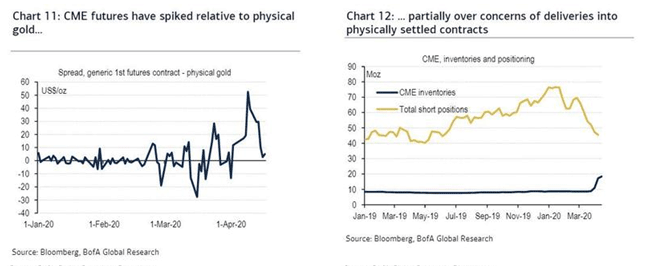

Le règlement physique des contrats papier signifie que l’or à des particularités uniques comparé à d’autres actifs perçus comme valeurs refuge. En temps normal, quand le mécanisme de dispense du CME (Chicago Mercantile Exchange) fonctionne correctement, les différences entre les contrats à terme sur l’or et le marché de l’or physique sont généralement minimes. Pourtant, la différence de marge entre les contrats à terme et l’or physique a beaucoup augmenté dernièrement (graphique 11). En effet, certaines préoccupations sont nées au sujet des bouleversements des livraisons aux Etats-Unis du fait des récentes restrictions. Généralement c’est le marché de Londres qui approvisionne New York en liquidités. Tandis que les contrats à terme sont rarement tenus jusqu’à expiration, le graphique 12 illustre le fait que le niveau des stocks dans les entrepôts du CME sont bien en dessous de l’intérêt en cours.

…ce qui conduit au lancement de nouveaux contrats à terme sur l’or CME

D’autre part, les contrats CME se basent sur des unités à 100koz tandis qu’une London Good Delivery Bar en fait 400koz. Cela pose problème dans le sens où un tiers des capacités globales de raffinerie ont été fermées du fait du Covid-19, ce qui complique la conversion des barres dans des unités plus appropriées au CME. Le CME s’est emparé de ce problème en lançant de nouveaux contrats à terme qui intègrent également les barres de 400 koz. Ceci devrait permettre de soulager les inquiétudes relatives aux liquidités, même s’il est possible que ces nouveaux contrats prennent un peu de temps avant de fédérer. Au delà de ça - et ce point est particulièrement important - les raffineries suisses ont annoncé qu’elles ne rouvriraient pas leurs portes, même si les assureurs ont désormais étendu le transport du métal jaune jusqu’à New York en vols charter en plus des vols commerciaux. Sans surprise, la différences entre les contrats à terme et l’or physique s’est résorbée.

L’or est impacté de manière différente par tous les marchés financiers

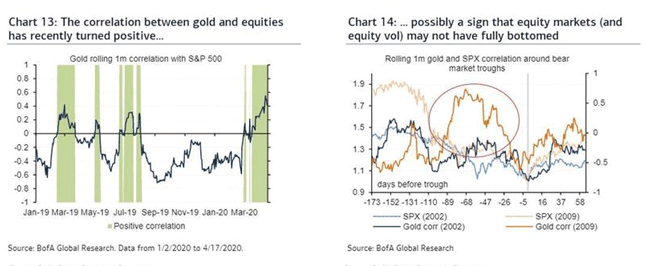

Au delà de la volatilité, des changements physiques et des variations des prix du marché évoqués plus haut, l’or est également impacté par les différents marchés financiers mais différemment. Par exemple, la corrélation entre l’or et les actions est devenue récemment positive (graphique 13). Les corrélations positives entre actions et or sont un signe possible que le marché d’actions n’ait pas encore atteint son niveau le plus bas (graphique 14) et que le marché de l’or est encore susceptible de progresser. Le déclencheur serait ici une extension du confinement au cours des prochaines semaines.

En dépit du rallye, la position de l’or a été étonnamment faible

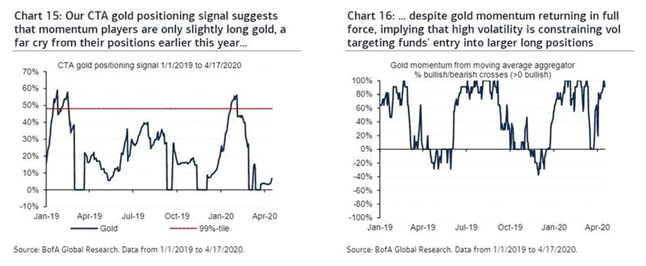

Une autre raison d’adhérer à l’investissement dans l’or réside dans de récentes analyses qui suggèrent que l’or n’a pas terminé sa progression (graphique 15). Ayant atteint son pic à 56% de sa durée maximum au cours du mois de janvier, les facteurs de la dynamique actuelle sont à 5,7% de leurs allocations maximum, donc bien en dessous de l’historique 99e du percentile. Tandis que la dynamique de l’or est à plein régime suite à son bref effondrement de mi-mars (graphique 16). Les analyses pointent vers une longue position du fait de la haute volatilité qui prévaut actuellement.

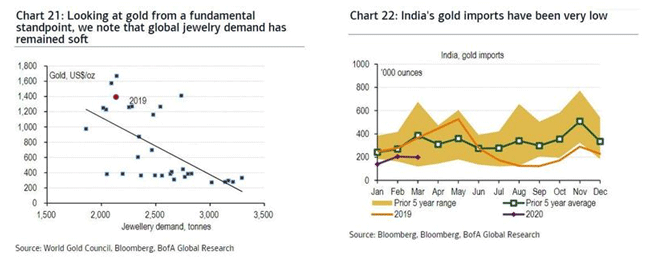

La demande en or devrait rester fondamentalement légère

Précisons qu’en temps normal la demande en joaillerie décline quand les prix remontent (graphique 21) quand les acheteurs des marchés émergents comme l’Inde investissent avec un budget limité. Avec la joaillerie indexée sur les prix du marché au comptant, cela signifie qu’une quantité inférieure d’onces peuvent être achetées quand l’or augmente. De fait, les importations d’or en provenance d’Inde sont relativement faibles (graphique 22). Ajoutons à cela que le niveau d’importation a également été impacté par le confinement dû au Covid-19.

…tandis que le pouvoir d’achat en Inde et en Chine est en berne

De la même manière, les ventes de joaillerie en Chine - le second marché mondial en taille - ont été limitées ces derniers temps comme le suggère le graphique 23. Des vents contraires à la croissance ont été exacerbés par les précautions sanitaires pendant le premier quart. Pendant ce temps là le marché des déchets bijoutiers est corrélé positivement avec le marché de l’or, avec des détenteurs de métaux précieux de récupération souvent incentivés à monétiser l’or quand les prix augmentent (graphique 24). Evidemment, la dynamique de la joaillerie et du marché des déchets bijoutiers illustre l’importance des investisseurs : tandis qu’on assiste à un rallye du métal jaune, les acteurs non commerciaux du marché nécessitent plus d’onces de manière à préserver les prix en prévision d’une nouvelle augmentation

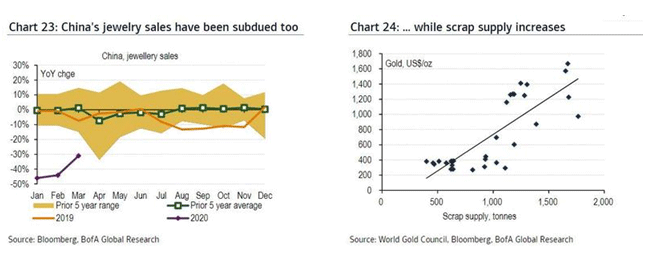

Et que les Banques centrales pourraient reprendre leurs achats de barres d’or

La demande physique en provenance des marchés traditionnels de l’or tels que la joaillerie reste légère et pourrait constituer un obstacle à l’augmentation du prix des métaux précieux. Cependant, les Banques centrales des marchés émergents ont depuis plusieurs années, été des acheteurs compulsifs d’or dans l’optique d’augmenter leurs réserves (graphique 25). Aussi, tandis que les Banques centrales des marchés plus développés ont étendu leur balance commerciale pour soutenir leurs actifs nationaux et leurs prix à la consommation (graphique 26), certaines Banques centrales des marchés émergents se sont faites plus proactives dans leurs achats de métaux précieux. En particulier la Russie, la Chine et l’Inde, celles-ci ont choisi d’augmenter leurs stocks d’or physique au cours des 5 dernières années de manière à augmenter leur indépendance vis-à-vis des bons d’obligation souverains du G-10.

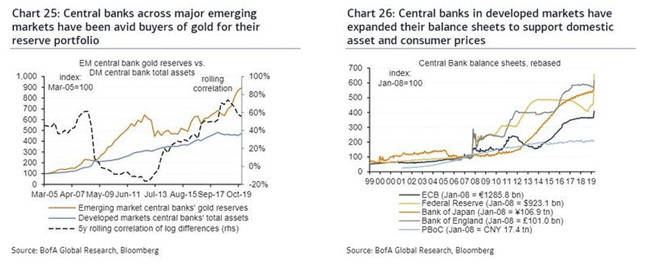

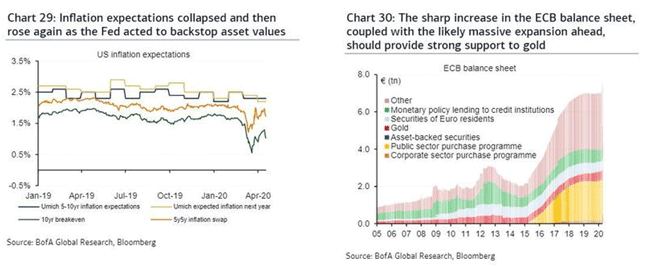

L’or pourrait être soutenu par l’anticipation d’une hausse de l’inflation

L’anticipation d’une hausse de l’inflation telle que prévue dans les US TIPS avait diminué avant de repartir à la hausse quand la Fed avait pris des mesures pour préserver la valeur des actifs à revenu fixe (graphique 29) et les prix à la consommation. Maintenant que la Fed est prête à tout pour prévenir une faillite généralisée aux Etats-Unis, le Congrès a injecté 2 trillions de dollars dans un plan fiscal de dynamisation de la croissance économique et ce, jusqu’à la découverte d’un vaccin. Par conséquent, l’inflation pourrait repartir à la hausse même dans le cas où le PIB ne repartirait pas. Ce cas de figure serait évidemment positif pour l’or. De même que la soudaine augmentation de la balance commerciale de la BCE ces dernières années. Ceci concilié à la probable expansion massive devrait soutenir le métal jaune (graphique 30)

…renforcée par des mesures d’assouplissement de la politique monétaire à travers le monde

Si le dollar s’effondre bel et bien de 30% en l’espace d’un an au cours du 2Q20, cela constituerait l’effondrement le plus important de l’histoire moderne. D’autres pays sont d’ailleurs concernés. Citons l’exemple du Japon qui va expérimenter une chute brutale de la valeur de sa devise, soit 21,8% pour le 2Q20. La Chine a déjà annoncé une contraction de l’ordre de 6,8% de sa devise sur le 1Q20. Tandis que les Banques centrales se hâtent d’augmenter leur balance commerciale et de protéger leur économie, certains risques pourraient influencer l’achat d’or et lui être profitable. C’est pour cette raison que les balances commerciales des principales Banques centrales se sont maintenues à 25% de leur PIB sur la dernière décennie (graphique 31). Depuis la survenance du Covid-19, on assiste désormais à une course à l’augmentation des balances commerciales dans une optique de sauvegarde de la valeur des actifs à revenu fixe (graphique 32)

…et par des déficits fiscaux et des emprunts gouvernementaux sans précédent

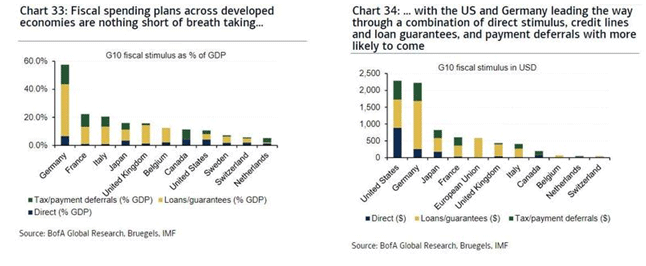

Un autre point important à garder à l’esprit : de la même manière que les Banques centrales conditionnent le risque sur les marchés financiers, les gouvernements augmentent leurs dépenses comme jamais auparavant. Les dépenses fiscales des économies développées sont spectaculaires, qu’on les exprime en dollars (graphique 34) ou en pourcentage de chaque PIB (graphique 33). Evidemment, les économies émergentes ne disposent pas des fonds nécessaires pour faire de même, mais leurs Banques centrales pourraient opter pour une réduction de la valeur domestique de leurs bons souverains au profit du métal jaune.

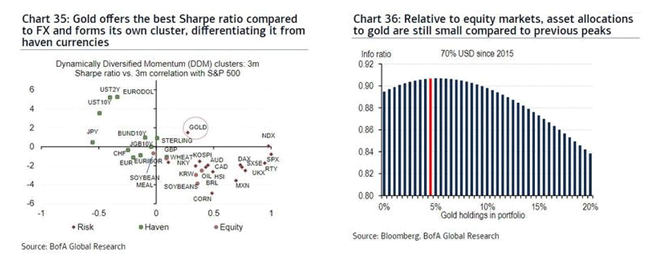

Les portefeuilles diversifiés devraient favoriser l’attrait pour l’or…

Des prévisions portant sur différentes catégories d’actifs (graphique 35) et sur le DDM révèlent que l’or rentre généralement dans la catégorie des valeurs refuge mais qu’on le considère désormais comme intégré au cluster des actions. Le graphique 36 témoigne du fait que l’or devrait bénéficier d’un attrait constant dans les mois à venir.

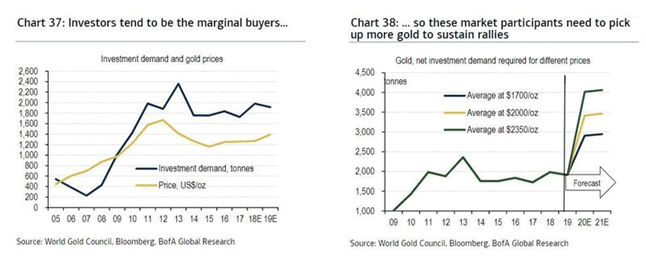

…les investisseurs semblent encore sous-estimer le métal jaune

Depuis quelques années, la demande en investissement est fortement corrélée aux prix de l’or, or c’est précisément ce type de comportement qui serait susceptible d’emmener les prix de l’or à la hausse (graphique 37). En d’autres termes, les différents nivaux de la demande non commerciale impliquent de conserver différentes moyennes de niveaux de prix. De fait, la moyenne du prix de l’or pour l’année prochaine s’élève à 2 000 dollars l’once. Ainsi, les investissements doivent augmenter de 73% en l’espace d’un an (graphique 38). Or, du fait du contexte macro économique actuel, le volume d’investissement pourrait même dépasser ces prévisions.

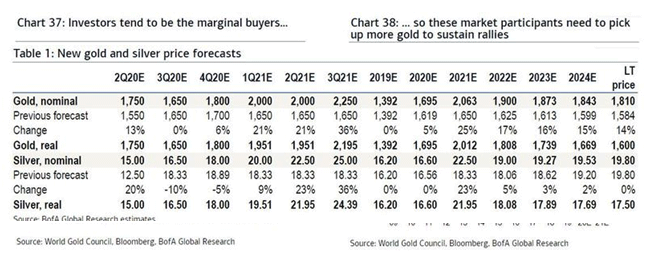

Les prévisions sur les prix de l’or pour l’année 2020…

L’or a déjà atteint les prévisions établies pour 4Q20, soit 1 700 dollars l’once. Il est donc envisageable que les cours emmènent l’once d’or à 2 250 dollars l’once en 2021 si les Banques centrales continuent à avoir recours à la planche à billet. Toutefois des facteurs tels qu’un dollar US fort, une volatilité réduite et une demande en joaillerie en baisse pourraient freiner la progression de l’or.

Les prévisions sur l’or pour les 18 mois à venir passent de 2 000 dollars l’once à 3 000 dollars

Au delà des fondamentaux de l’offre et de la demande, la répression financière est de retour à des niveaux records. La croissance américaine comme des autres économies du G-10 va probablement rester à zéro voire en dessous pendant une longue période à l’heure où les Banques centrales tentent de contenir l’inflation.

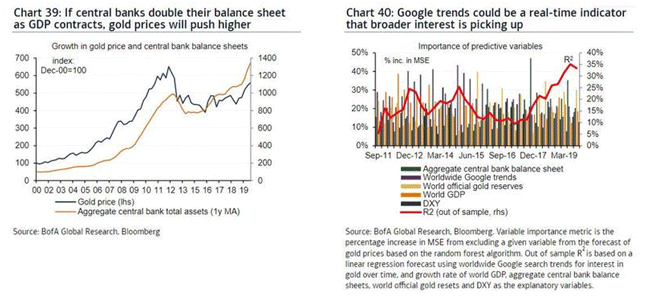

Outre les indicateurs traditionnels tels que l’immobilier ou les performances du dollar, les variables telles que le PIB nominal, les balances commerciales des Banques centrales ou les stocks d’or demeurent des indicateurs clés, déterminants de l’évolution des prix de l’or. Si les Banques centrales doublent leur balance commerciale en cas de contraction du PIB, les prix de l’or vont augmenter (graphique 39). C’est pourquoi les prévisions sur les prix de l’or pour les 18 mois à venir passent de 2 000 dollars l’once à 3 000 dollars. Quand l’attrait pour l’or va-t-il augmenter ? Google Trends semble déjà illustrer un regain d’intérêt (graphique 40)

Par Patricia Fhal

Patricia FHAL qui a commencé sa carrière d’antiquaire dans les années 70, se spécialise dans le change et principalement le rachat et la vente de métaux précieux (pièces et lingots or) avec notamment l’ouverture de l’agence Change du Panthéon en 1992, l’agence située dans le 5ème arrondissement de Paris. Dix ans plus tard elle rachète l’agence historique Godot & Fils qui est située au 26 rue Vivienne 75002 Paris. Aujourd’hui à la tête de plusieurs bureaux de Change dans Paris, elle s’occupe principalement de développer le groupe Godot & Fils via notamment le site internet et les franchises Godot & Fils partout en France.